— Как вы оцениваете результаты банка в первом полугодии 2017 года? И какой у вас прогноз на конец 2017 года?

— Мы довольны итогами первого полугодия — на фоне достаточно сложной ситуации в экономике наша прибыль выросла на 11% по сравнению с аналогичным периодом прошлого года и составила 5,3 млрд рублей. Рассчитываем, что по итогам года результаты будут не хуже прошлогодних.

Кроме того, мы ведем работу по повышению эффективности бизнеса, которая направлена как на увеличение доходной части, так и на сокращение издержек, в том числе путем автоматизации ряда процессов, внедрения диджитал-технологий и совершенствования бизнес-процессов. Это большой проект, в котором нам помогают консультанты из McKinsey. Он очень важен не только с точки зрения прямого результата — а положительный эффект от него оценивается на сегодняшний день свыше 10 млрд рублей в течение ближайших лет. Главная цель — сделать повышение эффективности постоянной составляющей нашей работы, это будет одним из определяющих конкурентных преимуществ в долгосрочной перспективе.

— Одновременно с увеличением прибыли банк сократил депозитный портфель и активы. С чем это связано?

— Снижение депозитного портфеля связано с нашей работой по сокращению избыточной ликвидности, которую банк сформировал на фоне проблем в экономике и поддерживал достаточно долгое время. Показатель мгновенной ликвидности Н2 в январе 2017 года составлял 144%, превышая норматив почти в 10 раз. Сейчас ситуация в экономике нормализовалась, ставки снижаются, в связи с чем у нас нет необходимости держать такой запас ликвидности, и мы постепенно возвращаем наиболее дорогие деньги. В частности, в июне мы заблаговременно вернули средства клиентам, которые в связи с отменой действия международных рейтингов после 14 июля не могут размещать средства в банке.

Доля таких клиентов в наших пассивах невелика — она не превышает 3–4%. С учетом избыточной ликвидности их возврат не представляет никакого риска для ликвидности банка. В частности, по итогам июня, с учетом возврата этих средств, показатель мгновенной ликвидности Н2 составил 105% при нормативе не ниже 15%. Норматив текущей ликвидности Н3 составил 177% при нормативе 50%.

— А активы?

Сокращение активов связано с плановым постепенным закрытием сделок обратного РЕПО, заключенных в 2014–2015 годах. Мы всегда говорили, что эти сделки не являются составляющей нашей долгосрочной стратегии. Мы рассматриваем их как one off — безрисковые операции, которые были совершены в сложный для российской экономики период, когда возможности для формирования качественных активов у участников рынка были ограничены. В то же время некоторые аналитики считали, что, несмотря на первоклассное обеспечение по этим сделкам, их большой объем представляет собой определенные риски. Таким образом, мы сокращаем эти риски и в ближайшее время продолжим снижение объемов операций обратного РЕПО.

— Как вы оцениваете потребительское поведение? У россиян появилось желание брать кредиты?

— С одной стороны, спрос можно оценить как достаточно сильный. С другой — мы пока не видим и не ожидаем какой-то значительной динамики по его увеличению. А если сравнивать с лучшими временами, то желание россиян что-то купить в кредит значительно поубавилось на фоне снижения реальных доходов.

— На фоне, получается, стагнирующего спроса на потребительские кредиты не планируете нарастить долю ипотеки в портфеле?

— Для нас ипотека является ключевым розничным кредитным продуктом, ее доля в портфеле частных клиентов составляет около 50%. Ипотека — не просто финансовый инструмент Это тот банковский продукт, который помогает решить одну из базовых потребностей человека — в жилье. Мы планируем увеличить размер ипотечного портфеля и сейчас как раз снизили ставки по ипотеке — они точно являются одними из самых низких на рынке. Что касается доли, то она будет зависеть от того, как будут вести себя другие продукты. Если мы увидим восстановление качественного спроса на потребительские кредиты, то этот сегмент тоже вырастет в абсолютных цифрах, что сдержит рост доли ипотеки.

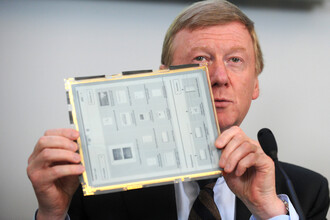

— Вы согласны с рейтингом АКРА и оценкой агентством тех рисков, которые оно упоминает? Устраивает ли вас их методология?

— Безусловно, мы не согласны с рейтингом. Нам кажется, что он не отражает реальный бизнес-профиль банка и является заниженным. Что касается рисков, то АКРА, как и любое рейтинговое агентство, в отчете вне зависимости от присваиваемого рейтинга указывает на определенные риски, которые присущи рейтингуемым организациям, будь это банк, коммерческое предприятие, промышленное производство. Однако эти риски не являются определяющими, а их потенциальное влияние на банк, на наш взгляд, переоценено.

В то же время АКРА — это довольно молодое агентство, которое пока оценило очень мало российских компаний, банков. Мы знаем, что ВТБ не стал раскрывать свой рейтинг по АКРА, многие крупные организации — не только в банковском секторе — рейтинг пока не получили. Это указывает на то, что возможна доработка методик. Мы рассчитываем, что в результате их доработки и наш рейтинг будет пересмотрен в сторону повышения.

— С учетом рейтинга будет ли банк как-то менять свою стратегию?

— Нет, мы считаем, что то, что мы делаем, разумно и правильно. Именно благодаря нашей стратегии мы стали одним из крупнейших и системообразующих банков, и именно наша стратегия позволила нам построить устойчивый, в том числе к воздействию макроэкономической ситуации, бизнес. Поэтому мы рассчитываем, что в результате исполнения той стратегии, которая у нас есть, в разумной перспективе у нас будут другие рейтинги.

— Сейчас активно всеми обсуждается цифровая революция. Что сейчас банк уже может предложить и что планирует представить в области услуг digital?

— Говоря о диджитализации, стоит отметить три ключевых момента.

Первый — это изменение внутренних процессов традиционного банкинга: бумажные платежки заменяются электронными, бэк-офис сокращается, колл-центр переходит в чат-боты. То есть происходит автоматизация многих процессов.

Второй — это современный маркетинг, который подразумевает цифровые продукты. Сегодня их наиболее активными потребителями является в первую очередь молодое поколение, но количество пользователей постоянно растет, а их круг — расширяется. Мы это видим на примере наших проектов «Рокетбанк» и банка для предпринимателей «Точка». Они являются лидерами в этих сегментах, и на их долю уже сейчас приходится около половины всех новых клиентов «Открытия» в розничном сегменте и МСБ.

Третий момент, возможно один из самых главных, — работа с большими данными. На мой взгляд, именно он в перспективе ближайших трех-пяти лет станет решающим для развития банковского рынка и определит, кто будет в числе лидеров, а кто будут отстающим или даже, может быть, в силу новых трендов, прекратит свое существование.

Это связано с тем, что банки становятся либо платформой, либо частью экосистемы, в которой большое количество данных о клиенте позволяет предлагать клиенту абсолютно новые сервисы, в том числе небанковские и даже нефинансовые, которые раньше были совершенно невозможны.

Например, кредитование в момент покупки, когда у вас кончились деньги. И не потому, что вы попросили кредит, а потому что именно сейчас у вас не хватает, допустим, 300 рублей для того, чтобы купить что-то очень важное для вас. И именно в этот момент банк понимает, что вам их не хватает, и говорит: вот те 330–350 рублей, мы вам можем дать их прямо сейчас. Причем даже, может быть, и без процентов, просто как сервис, если вы вернете быстро.

Такие предодобренные кредиты возможны не только в рознице, но и в корпоративном бизнесе.

— Сколько банк вкладывает в развитие big data?

— Если говорить в целом о цифровизации как о работе с платформой, то сейчас это уже десятки миллионов долларов.

— Что в «Открытии» думают по поводу block chain?

— Это действительно может оказаться абсолютно взрывной технологией, которая поменяет весь ландшафт, а может оказаться, как и многие другие, просто одной из технологий, которая встроится в определенные процессы и глобального влияния на рынок не окажет.

При этом мы не смешиваем коммерческие проекты и более исследовательские, такие как block chain. Мы пока не пытаемся внедрить block chain куда только можно, как у нас иногда это бывает, — если уж block chain, так везде…

И в вопросах поиска новых решений, которые потенциально могут повышать эффективность и генерировать ценность для клиента и доходность для банка, не ограничиваемся block chain. Мы, например, активно работаем в области цифровой идентификации, биометрики. То есть у нас есть работающие продукты, которые умеют распознавать голос, лицо. Мне кажется, что за этим будущее, это удобно.

— Касательно дальнейших планов банка — планируются ли в текущих условиях новые сделки?

— Крупных M&A в настоящее время не планируется. В то же время мы продолжим поиск перспективных финансово-технических стартапов. Это небольшие с точки зрения вложенных средств инвестиции, но они дают хорошую отдачу и важны для нашего развития.

— Какие планы «Открытия» в отношении QIWI и почему держатели миноритарных пакетов не продали вам достаточно бумаг, чтобы оферта состоялась?

— «Открытие» предлагало существенную премию — 20% к текущему рынку. Очевидно, что инвесторы очень высоко оценивают компанию и ее перспективы и уверены, что потенциал роста стоимости бумаг еще выше. Нас как миноритарных акционеров QIWI это, несомненно, радует. Обратная сторона этой веры в перспективы — количество акций QIWI, которые инвесторы предъявили к выкупу, оказалось меньше нижней границы, установленной в рамках оферты. Но мы сохраняем интерес к приобретению акций компании и планируем развивать наше взаимодействие с QIWI в части финтех-сервисов.

Цивилизация

Цивилизация