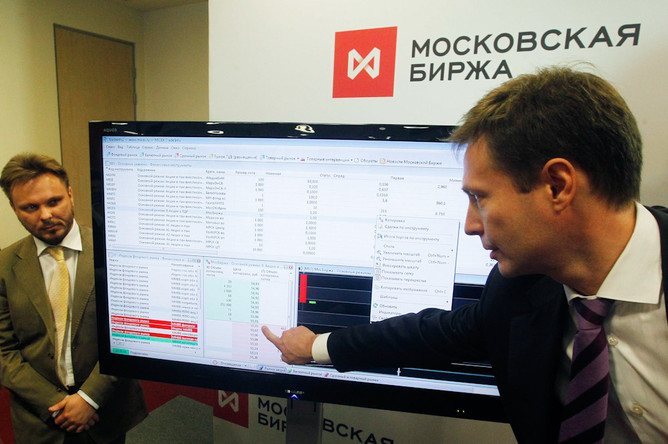

Московская биржа подвела итоги IPO, объявленного 4 февраля. Совокупный объем размещения составил 15 млрд рублей по цене 55 рублей за акцию, сообщил Александр Афанасьев, председатель правления Московской биржи.

Ранее биржа объявляла, что в ходе IPO при наличии спроса предложение может быть увеличено до 20 млрд рублей. Не смотря на то что книга была, как утверждает менеджмент биржи, переподписана в 2,5 раза, размещение прошло на минимально заявленную сумму.

«Спрос превысил предложение», — объяснил Афанасьев, пояснив, что часть заявок инвесторов пришлось порезать.

Размещение прошло по нижней границе ранее заявленного ценового диапазона в 55—63 рубля за акцию.

«Решили выбрать нижнюю границу, чтобы привлечь больше международных инвесторов», — объяснил решение Сергей Швецов, председатель наблюдательного совета Московской биржи и заместитель председателя Центробанка.

«Цена и так была достаточно амбициозной», — добавил Афанасьев. «Цена без поддержки институциональных инвесторов, в том числе РФПИ, была бы, скорее всего, ниже. Что свидетельствует о том, что участие институциональных инвесторов в любом IPO имеет ключевое значение», — прокомментировал Олег Вьюгин, председатель повета директоров «МДМ банка».

В итоге биржа была оценена в $4,2 млрд. Количество акций в свободном обращении — 30%.

Самым крупным покупателем в ходе IPO выступил Российский фонд прямых инвестиций (РФПИ), фонд выкупил акций на 2,4 млрд руб, в результате доля фонда в московской бирже увеличилась до 4,5%

Также акционерами Московской биржи стали российские и около 100 розничных западных инвесторов, в частности, из Германии, Скандинавии, Великобритании, США и стран Азии. Из них одним из самых крупных инвесторов стал американский фонд OppenheimerFunds, рассказал источник, близкий к составлению книги заявок.

«Фонд подал одну из самых крупных заявок среди розничных инвесторов», — уточнил он.

Второй по величине из удовлетворенных заявок (не считая РФПИ) стала заявка от Blackrock, который уже являлся акционером Московской биржи. «Его заявка была порезана до 60%, но он уже докупает акции на вторичном рынке», — рассказал источник, близкий к размещению.

В среду стало известно, что Китайская инвестиционная корпорация (China Investment Corporation, CIC) подала заявку на покупку акций биржи.

Розничный спрос на акции был удовлетворен в полном объеме и составил 3% от размещения, или 400 млн рублей.

В ходе размещения приоритетную возможность продать свои акции получили бывшие акционеры РТС. Как рассказали источники «Газеты.Ru», все поданные ими заявки были удовлетворены, «акционеры были готовы к продаже по 55 рублей за акцию».

Бывшим акционерам РТС принадлежало 13,5% акций Московской биржи. Среди крупнейших миноритариев биржи Альфа-банк (1,82%), «Атон» (1,84%), Da Vinci Capital (около 3%), НП РТС (около 1%).

Из числа прочих акционеров самым крупным остается ЦБ (более 24% акций). Как заявил Швецов, ЦБ выйдет из капитала биржи в течение двух лет, но в течение ближайших 6 месяцев продавать акции не будет. Каким образом будет осуществляться продажа акций — банк еще не решил, заверил Швецов.

Кто из акционеров вышел из капитала Московской биржи — не раскрывается. Например, по сообщению источника «Газеты.Ru», Юникредит-банк сохранил акции биржи в ходе IPO.

Проведение IPO исключительно на Московской бирже может стать стимулом к проведению приватизации внутри страны. «Биржа разместилась в локальных бумагах, и это показывает, что приватизация сможет пройти в России. Это положило конец разговорам о том, что невозможно проводить IPO на российском рынке», — прокомментировал Дмитрий Панкин, руководитель Федеральной службы по финансовым рынкам.

«Одно такое размещение не является поводом говорить о том, что все последующие IPO будут проходить в России. Но это будет хорошим примером того, что российская биржевая инфраструктура соответствует развитым рынкам (с точки зрения процесса размещения, начала вторичных торгов и других особенностей первичного размещения). В этом году предстоят размещения долей государственных компаний, и думаю, что мы увидим размещения обыкновенных акций отечественных компаний в России. Постепенно доверие упрочится и вопрос где размещаться в России или на иностранной площадке перестанет быть актуальным», — считает Вьюгин.

Эксперты не разделяют оптимизма регулятора. «Забавно, что при объявленной «двукратной» переподписке цена размещения составила всего 55 рублей. Иными словами, по 55 рублей инвесторы готовы были взять хоть миллиард, а уже по 55,5 — почти ничего не готовы. В результате бумага, вероятно, окажется низколиквидной и со временем сползет ниже 50 рублей», — говорит Александр Головцов, руководитель управления аналитических исследований УК «Уралсиб».

При этом в первый день обращения акций на бирже бумага стала пятой по уровню ликвидности (после акций Сбербанка, «ЛУКойла», «Газпрома» и ВТБ), объемы торгов доходили до 35 млн рублей. Стоимость сначала снижалась до 54,7 руб. за акцию, на 16.40 цена вернулась к стоимости IPO — 55 руб. за акцию.

Цивилизация

Цивилизация